正面路線とは、評価対象地の正面にある相続税路線価の付された道路(路線)のことをいいます。正面路線がどの路線なのかによって、評価額が大きく変わりますので、正しく正面路線の判定ができるようになっておく必要があります。

ここでは正面路線の判定方法について図解を用いて説明をします。正面路線価の決定方法については次の記事を参照してください。

相続タックス総合事務所は、不動産オーナー様に特化した税理士・不動産鑑定士・行政書士事務所・不動産販売の総合事務所です。

代表者が最初から最後まで、丁寧に、迅速に、真心を込めて、至高の資産税サービスをご提供させて頂きます。

目次

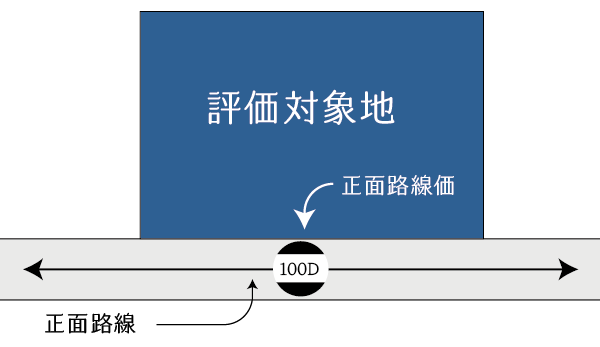

1.正面路線とは?

正面路線とは、評価対象地の正面にある相続税路線価の付された道路又は路線のことをいいます。また、正面路線価とは、その正面路線に付された相続税路線価のことをいいます。

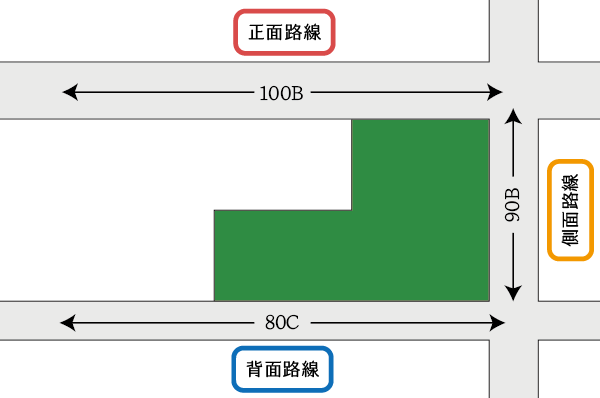

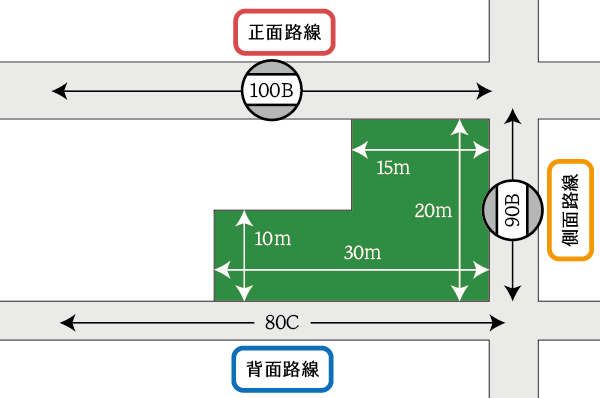

2.2以上の路線に接する土地の正面路線の判定

正面路線の判定では、奥行価格補正後の路線価が最も高いものを正面路線として判定します。この時に採用する奥行価格補正率はそれぞれの路線が属する地区区分の奥行価格補正率であることに注意します。

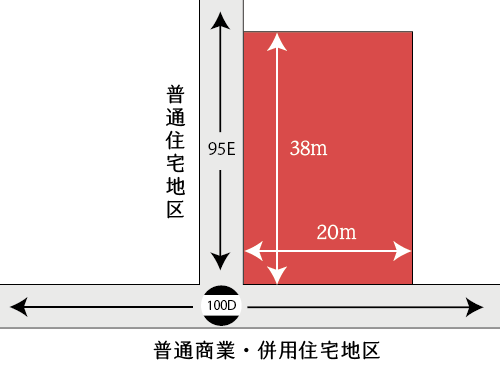

例えば上の図の土地であれば、次のように正面路線の判定をします。

- 北側路線の奥行価格補正後の路線価

イ)差し引き計算による方法

㋑100千円/㎡×奥行価格補正率(1.00:普通商業・併用住宅地区)×600㎡=60,000千円

㋺100千円/㎡×奥行価格補正率(1.00:0.99<1.00∴1.00)×150㎡=15,000千円

㋩(㋑-㋺)÷450㎡=100千円/㎡

ロ)計算上の奥行距離による方法

100千円/㎡×奥行価格補正率(1.00:普通商業・併用住宅地区)=100千円/㎡

ハ)イ=ロより 100千円/㎡ - 東側路線の奥行価格補正後の路線価

90千円/㎡×奥行価格補正率(1.00:普通商業・併用住宅地区)=90千円/㎡ - 南側路線の奥行価格補正後の路線価

80千円/㎡×奥行価格補正率(1.00:普通住宅地区)=80千円/㎡ - 正面路線の判定

100千円/㎡>90千円/㎡>80千円/㎡より 北側路線を正面路線と判定

3.奥行価格補正後の路線価が同額の場合の正面路線の判定

奥行価格補正後の路線価が同額の場合には、原則として、路線に接する距離が長い方の路線を正面路線として判定をします。

- 南側路線の奥行価格補正後の路線価

100千円/㎡ × 奥行価格補正率(0.95:普通商業・併用住宅地区)= 95千円/㎡ - 西側路線の奥行価格補正後の路線価

95千円/㎡ × 奥行価格補正率(1.00:普通住宅地区)= 95千円/㎡ - ①=② かつ 38m > 20m より 西側路線を正面路線と判定(同時に地区区分は「普通住宅地区」となります)

4.2以上の路線に接する土地の正面路線の判定の例外

評価対象地が2以上の路線に接する土地については、原則として、奥行価格補正後の路線価が最も高くなる路線を正面路線として判定しますが、次の2つのケースはこの例外的な取り扱いとなります。

- 路線価の高い路線の影響を受ける度合いが著しく低い場合(任意)

- 容積率に係る減額調整後の正面路線価が他の路線価を下回る場合(強制)

(1) 路線価の高い路線の影響を受ける度合いが著しく低い場合(任意)

評価対象地が2以上の路線に接する場合で、奥行価格補正後の路線価が最も高い路線の属する地域の影響を受ける度合いが著しく低いと認められる場合には、原則的な取扱いに替えて、その宅地が最も影響を受ける路線を正面路線として判定をすることができます。

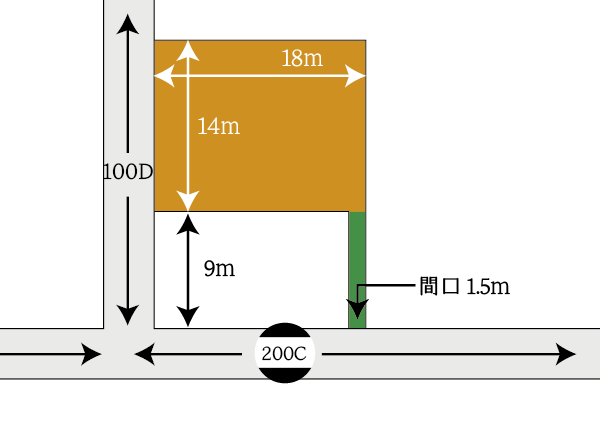

例えば、上の図の土地について、正面路線の判定を杓子定規に行うと次の通り、南側路線が正面路線として判定されます。

しかしながら、評価対象地の南側路線に接する部分(間口)の長さは著しく狭小であり、また、接道義務も満たしていないことから、正面路線と判定された南側路線の属する地域の影響を受ける度合いは著しく低いと認められます。

このような場合には、原則的な取扱いに替えて、その宅地が最も影響を受ける路線(上記の場合には西側路線)を正面路線として判定をすることが認められていいます。

なお、上記の例のような帯状部分を有する土地については不整形地補正を行わない場合がありますので注意します。

(2) 容積率に係る減額調整後の正面路線価が他の路線価を下回る場合(強制)

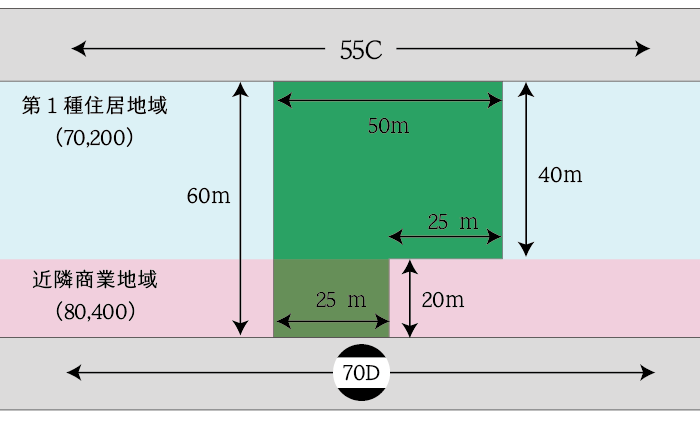

評価対象地につき容積率の異なる2以上の地域にわたる宅地の評価により評価をした調整後の路線価が正面路線以外の路線の奥行価格補正後の路線価を下回る場合には、その他の路線のうち、奥行価格補正後の路線価の最も高い路線を正面路線とみなします。

- 南側路線の奥行価格補正後の路線価

イ)差引計算による場合の奥行価格補正後の路線価

㋑南側路線価(70千円/㎡) × 奥行価格補正率(0.86)×3,000㎡=180,600千円

㋺南側路線価(70千円/㎡) × 奥行価格補正率(1.00)×500㎡=35,000千円

㋩(㋑ ー ㋺)÷ 2,500㎡= 58,240円/㎡

ロ)計算上の奥行距離による場合の奥行価格補正後の路線価

南側路線価(70千円/㎡) × 奥行価格補正率(0.86)= 60,200円/㎡

ハ)イ<ロより 58,240円/㎡ - 奥行価格補正後かつ減額調整後の路線価

①(58,240円/㎡)×(1- 控除割合(0.20))= 46,592円/㎡

∵ 控除割合 = {1-(400%×500㎡ + 200%×2,000㎡)÷(400%×2,500㎡)} ×0.5=0.20 - 北側路線の奥行価格補正後の路線価

イ)区分整形地による場合の奥行価格補正後の路線価

㋑北側路線価(55千円/㎡)× 奥行価格補正率(0.86)×1,500㎡=70,950千円

㋺北側路線価(55千円/㎡)× 奥行価格補正率(0.91)×1,000㎡=50,050千円

㋩(㋑ + ㋺)÷2,500㎡=48,400円/㎡

ロ)計算上の奥行距離による場合の奥行価格補正後の路線価

北側路線価(55千円/㎡) × 奥行価格補正率(0.89)=48,950円/㎡

ハ)イ<ロより、48,400円/㎡ - ②<③より、北側路線を正面路線価と判定

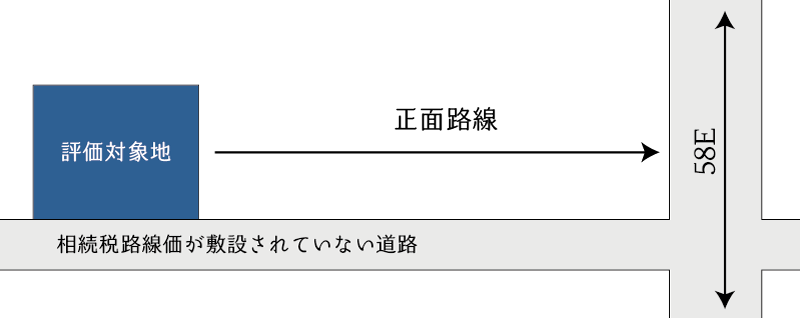

5.前面道路に相続税路線価が付されていない場合の正面路線の判定

前面道路に相続税路線価が付されていない場合には、評価方法によって正面路線が異なります。

- 無道路地として評価

正面路線とみなした路線を正面路線とします。 - 特定路線価を敷設して評価

特定路線価が敷設された道路を正面路線とします。

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。