この記事では、地積規模の大きな宅地の評価の具体的計算例を紹介します。判定方法や評価、三大都市圏の範囲については、次の記事を参照してください。

相続タックス総合事務所は、不動産オーナー様に特化した税理士・不動産鑑定士・行政書士事務所・不動産販売の総合事務所です。

代表者が最初から最後まで、丁寧に、迅速に、真心を込めて、至高の資産税サービスをご提供させて頂きます。

目次

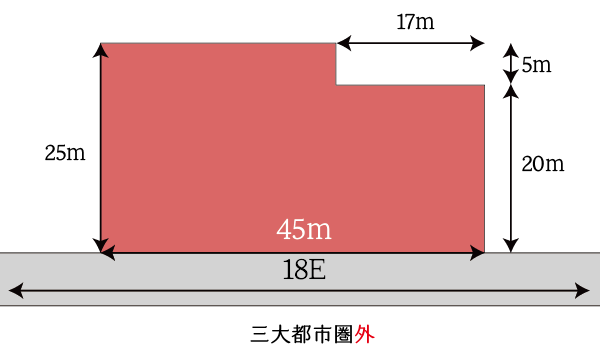

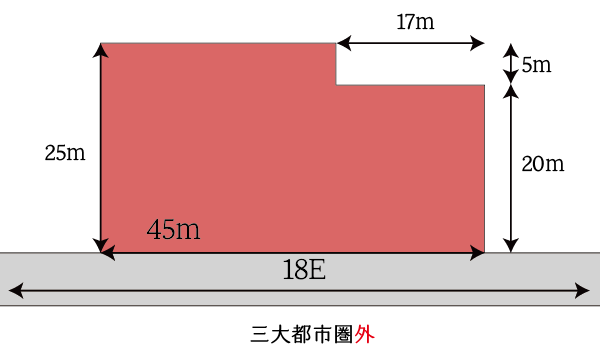

1.不整形な地積規模の大きな宅地の計算例

- 奥行価格補正後の路線価

イ)計算上の奥行距離による方法

㋑地積(1,040㎡)÷間口距離(45m)= 23.11m < 25m(想定整形地の奥行距離)

㋺正面路線価(18千円/㎡)× 奥行価格補正率(1.00)×地積(1,040㎡)=18,720千円

ロ)区分整形地を基に評価する方法

㋑正面路線価(18千円/㎡)× 奥行価格補正率(1.00)×地積(700㎡)=12,600千円

㋺正面路線価(18千円/㎡)× 奥行価格補正率(1.00)×地積(340㎡)=6,120千円

㋩㋑+㋺=18,720千円

ハ)イ=ロより 18,720千円÷1,040㎡=18千円/㎡ - 規模格差補正後の路線価

イ)規模格差補正率

(1,040㎡ × 0.90 + 100)÷ 1,040㎡ × 0.8 = 0.7969…

∴0.79(小数点第2位未満切捨て)

ロ)補正後路線価

②(18千円/㎡) × 規模格差補正率(0.79)= 14,220円/㎡ - 自用地としての価額

③(14,220円/㎡) × 地積(1,040㎡) = 14,788,800円

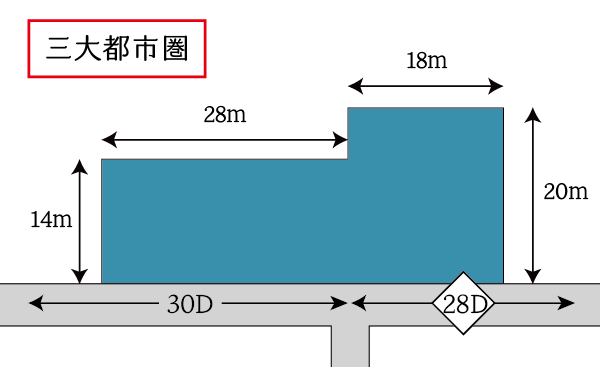

2.正面路線が2以上の地区と路線にまたがる地積規模の大きな宅地の計算例

- 地区要件の判定

28m×14m=392㎡>18m×20m=360㎡ ∴普通住宅地区 - 正面路線価の決定

(30千円/㎡×28m+28千円/㎡×18m)÷46m=29,217円/㎡ - 奥行価格補正後の路線価

(区分整形地による方法と計算上の奥行距離による方法は同額のため計算省略)

②(29,217円/㎡)×奥行価格補正率(1.00)= 29,217円/㎡ - 規模格差補正後の路線価

イ)三大都市圏、普通住宅地区、地積752㎡

∴A:752、B:0.95、C:25

ロ)規模格差補正率

(752㎡×0.95+25)÷752㎡ × 0.8 = 0.7865…

∴0.78(小数点以下第2位未満切捨て)

ハ)補正後路線価

③(29,217円/㎡) × ロ(0.78)= 22,789円/㎡ - 自用地としての価額

④(22,789円/㎡) × 地積(752㎡) = 17,137,328円

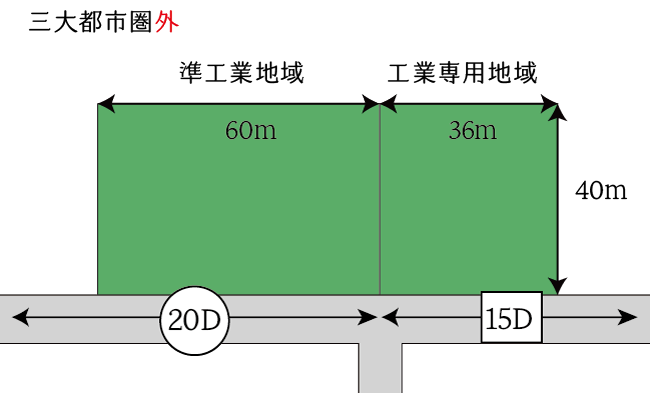

3.異なる用途地域にまたがる地積規模の大きな宅地の計算例

次の土地は、三大都市圏以に所在する地積4,000㎡の土地です。正面路線は普通商業・併用住宅地区に属しますが、敷地が工業地域と工業専用地域にまたがっています。

- 地域要件及び地区区分の判定

準工業地域に属する面積(2,400㎡)>工業専用地域に属する面積(1,440㎡)

∴全体を準工業地域として判定し、地域要件を充足する。

同時に、地区区分は普通商業・併用住宅地区と判定されるため、地区要件も充足する。 - 正面路線価の決定

(20千円/㎡×60m+15千円/㎡×36m)÷96m=18,125円/㎡ - 奥行価格補正後の路線価

正面路線価(18,125円/㎡)× 奥行価格補正率(0.93)= 16,856円/㎡ - 規模格差補正後の路線価

イ)規模格差補正率

(3,840㎡×0.85 + 250)÷ 3,840㎡ × 0.8 = 0.7320..

ロ)補正後路線価

③(16,856円/㎡) × 規模格差補正率(0.73)= 12,304円/㎡ - 自用地としての価額

④(12,304円/㎡)× 地積(3,840㎡)= 47,247,360円

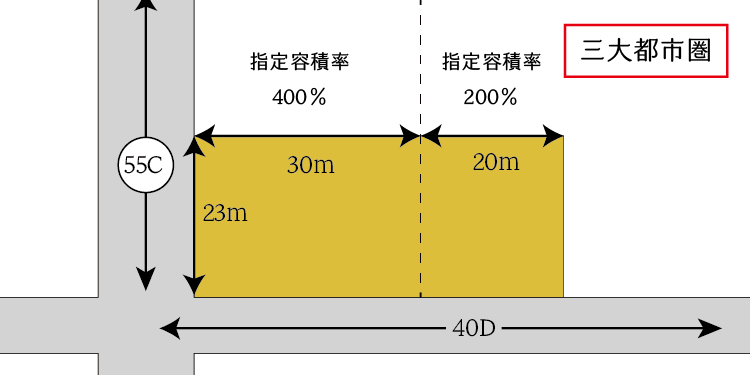

4.指定容積率の異なる地域にまたがる地積規模の大きな宅地の計算例

- 容積率要件の判定

(400%×690㎡+200%×460㎡)÷1,150㎡=320% < 400%

∴容積率要件を充足する - 正面路線・地区区分の判定

イ)西:55千円/㎡×奥行価格補正率(0.89)=48,950円/㎡

ロ)南:40千円/㎡×奥行価格補正率(1.00)=40千円/㎡

ハ)イ>ロより 正面路線は西側路線、かつ、地区区分は普通商業・併用住宅地区 - 奥行価格補正後の路線価

正面路線価(55千円/㎡)×奥行価格補正率(0.89)=48,950円/㎡ - 側方路線影響加算後の路線価

③(48,950円/㎡)+40千円/㎡×側方路線影響加算率(0.08)=52,150円/㎡ - 規模格差補正後の路線価

イ)規模格差補正率

(1,150㎡×0.90+75)÷1,150㎡×0.8=0.772…

∴0.77(小数点以下第2位未満切捨て)

ハ)補正後路線価

④(52,150円/㎡) × 規模格差補正率(0.77)= 40,155円/㎡ - 自用地としての価額

⑤(40,155円/㎡) × 地積(1,150㎡) = 46,178,250円

相続タックス総合事務所の代表は、大手資産税税理士事務所と大手不動産鑑定会社の両方で、計15年の経験を積んだ、この業界でも珍しい税務と鑑定評価の両方の実務経験がある税理士・不動産鑑定士です。

売却不動産の取得費が不明な場合、不動産の収益力の向上・改善、節税対策、事業承継対策、遺留分対策など、不動産に関する様々なアドバイスをすることができます。